Головна сторінка Державної податкової служби України

Єдиний державний

Єдиний державнийвебпортал електронних послуг

Єдиний державний

Єдиний державний

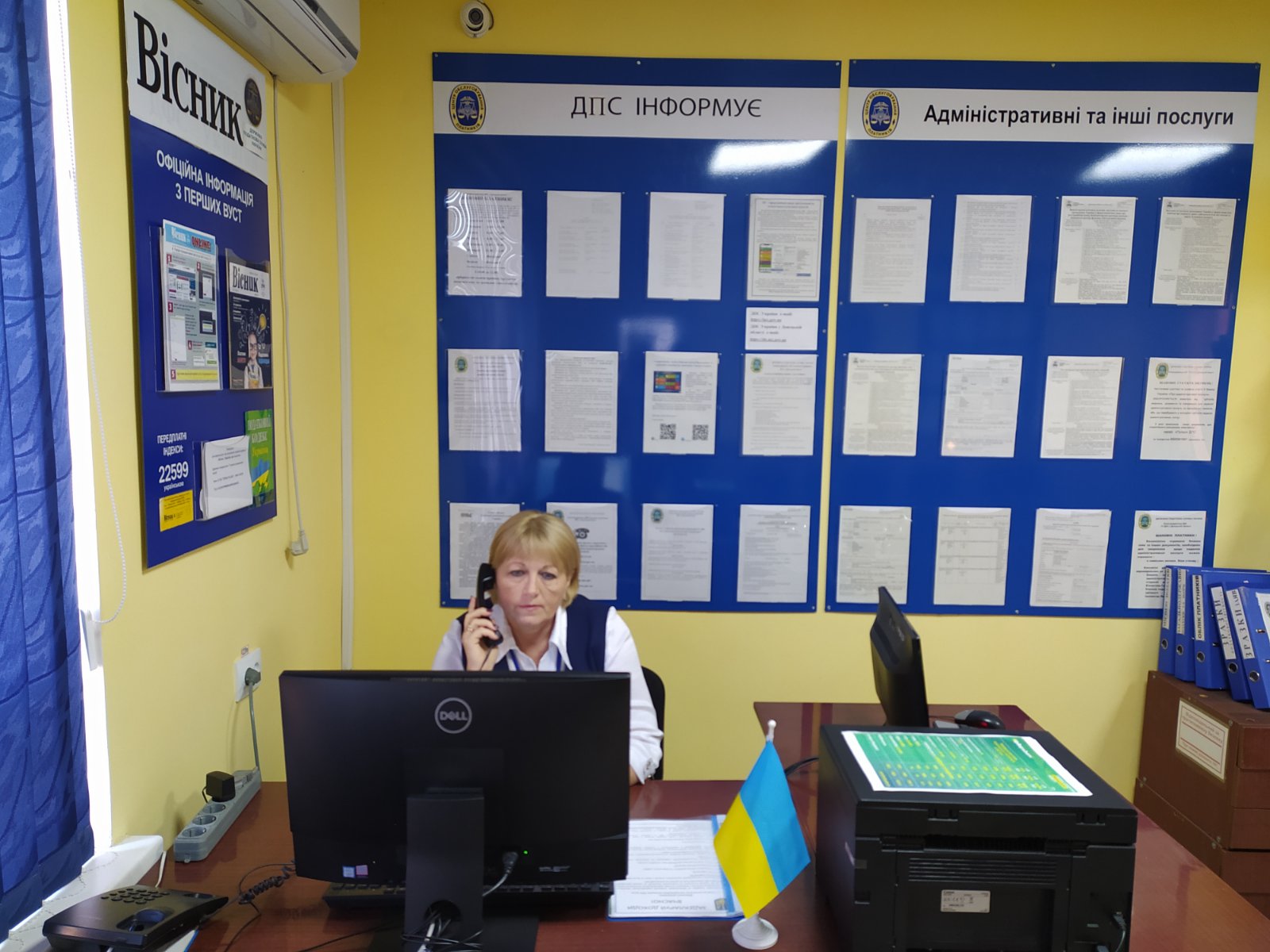

Днями в Олександрівській ДПІ Головного управлінні ДПС у Донецькій області відбувся сеанс телефонного зв’язку «гаряча лінія» на тему «Податкова знижка на навчання». На запитання платників відповідала старший державний інспектор ДПІ Лілія Овдієнко.

Пропонуємо вашій увазі відповіді на деякі із запитань, які були обговорені під час сеансу телефонного зв’язку «гаряча лінія», а саме:

Питання: В які терміни мені повернуть суми сплаченого податку на доходи фізичних осіб внаслідок застосування права на податкову знижку?

Відповідь: Відповідно до п. 179.8 ст.179 розд. IV Податкового кодексу України від 02 грудня 2010 року № 2755-VI (далі: ПКУ) із змінами та доповненнями сума, що має бути повернена платнику податку, зараховується на його банківський рахунок, відкритий у будь-якому комерційному банку, або надсилається поштовим переказом на адресу, зазначену в декларації, протягом 60 календарних днів після надходження такої податкової декларації.

Питання: Який період мені слід зберігати оригінали документів , які я додав до електронної декларації на отримання податкової знижки на навчання?

Відповідь: Відповідно до пп.166.2.1 ст.166 ПКУ, до податкової знижки включаються фактично здійснені протягом звітного податкового року платником податку витрати, підтверджені відповідними платіжними та розрахунковими документами, зокрема квитанціями, фіскальними або товарними чеками, прибутковими касовими ордерами, копіями договорів, що ідентифікують продавця товарів (робіт, послуг) і їх покупця (отримувача). У зазначених документах обов'язково повинно бути відображено вартість таких товарів (робіт, послуг) і строк їх продажу (виконання, надання).

Згідно з пп.166.2.2 ст.166 ПКУ, оригінали зазначених у підпункті 166.2.1 цього пункту документів не надсилаються контролюючому органу, але підлягають зберіганню платником податку протягом строку давності, встановленого ПКУ, платники зобов’язані забезпечувати зберігання первинних документів, регістрів бухгалтерського обліку, фінансової звітності, інших документів, пов’язаних з обчисленням і сплатою податків і зборів, протягом:

- не менш як 1095 днів з дня подання податкової звітності, для складення якої використовуються зазначені документи;

Питання: Чи переноситься право на нарахування податкової знижки за наслідками звітного податкового року на наступні податкові роки?

Відповідь: Відповідно до п.п. 166.4.3 п. 166.4 ст. 166 Податкового кодексу України від 02 грудня 2010 року № 2755-VІ із змінами та доповненнями якщо платник податку до кінця податкового року, наступного за звітним не скористався правом на нарахування податкової знижки за наслідками звітного податкового року, таке право на наступні податкові роки не переноситься.

Питання: Чи має право на податкову знижку ФОП яка є найманою особою та отримує дохід у формі заробітної плати?

Відповідь: Право на податкову знижку має фізична особа-підприємець, яка є найманою особою, виключно до доходів, одержаних протягом року у вигляді заробітної плати.

Питання: Чи має право скористатись податковою знижкою за навчання дитини один із батьків, який фактично здійснив оплату за її навчання якщо договір укладений між навчальним закладом та дитиною (в договорі зазначено П.І.Б. дитини, дитині 23 роки) та квитанції на оплату оформлені на ім’я дитини, при цьому дитина протягом звітного року не працювала?

Відповідь: Право платника податку на доходи фізичних осіб на податкову знижку у зменшення оподатковуваного доходу за наслідками звітного податкового року, підстави для її нарахування, перелік витрат, дозволених до включення до податкової знижки, обмеження права на її нарахування визначені ст. 166 Податкового кодексу України від 02 грудня 2010 року № 2755-VI із змінами та доповненнями (далі ПКУ).

Відповідно до п.п. 166.3.3 п. 166.3 ст. 166 ПКУ платник податку має право включити до податкової знижки фактично здійснені ним протягом звітного податкового року витрати у вигляді суми коштів, сплачених платником податку на користь вітчизняних закладів дошкільної, позашкільної, загальної середньої, професійної (професійно-технічної) та вищої освіти для компенсації вартості здобуття відповідної освіти такого платника податку та/або члена його сім’ї першого ступеня споріднення. Членами сім’ї фізичної особи першого ступеня споріднення для цілей розд. IV ПКУ вважаються її батьки, її чоловік або дружина, діти такої фізичної особи, у тому числі усиновлені (п.п. 14.1.263 п. 14.1ст.14ПКУ).

При цьому до податкової знижки включаються фактично здійснені протягом звітного податкового року платником податку витрати, підтверджені відповідними платіжними та розрахунковими документами, зокрема, квитанціями, фіскальними або товарними чеками, прибутковими касовими ордерами, що ідентифікують продавця товарів (робіт, послуг) і особу, яка звертається за податковою знижкою (їх покупця (отримувача), а також копіями договорів за їх наявності в яких обов’язково повинно бути відображено вартість таких товарів (робіт, послуг) і строк оплати за такі товари (роботи, послуги) (п.п.166.2.1п.166.2ст.166ПКУ).

Відповідно до ст. 1 розд. I Закону України від 05 квітня 2001 № 2346 «Про платіжні системи та переказ коштів в Україні» із змінами та доповненнями (далі – Закон № 2346) платник – це особа, з рахунка якої ініціюється переказ коштів або яка ініціює переказ шляхом подання/формування документа на переказ готівки разом із відповідною сумою коштів.

Суб’єктами правових відносин, що виникають при здійсненні переказу коштів, є учасники, користувачі (платники, отримувачі) платіжних систем (ст. 5 Закону № 2346). Отже, якщо в документах на переказ коштів в даних платника зазначено дані дитини,то така особа є ініціатором переказу коштів.

Враховуючи викладене, незалежно від того працює чи ні дитина, яка за даними документів на переказ коштів здійснювала витрати на навчання, батьки такої дитини не мають право на податкову знижку.